In 2020 schreef ik een aantal artikelen over mijn fascinatie voor de FIRE-beweging. Onder andere over de negen stappen die ik zette naar financiële onafhankelijkheid.

Inmiddels heb ik vrijwel alles beschreven wat ik vind interessant aan FIRE (Financial Independence, Retire Early). Behalve één ding: ik heb nooit goed uitgelegd waarom ik er – na jaren van ontevredenheid over mijn financiën – in 2017 eindelijk aan begon.

Dat kwam door één man. Peter Adeney, alias Mr. Money Mustache, trok me over de streep. Hij is een volstrekt origineel figuur, schrijft ongelooflijk overtuigend, en is hier en daar onuitstaanbaar in zijn bezuinigingsdrang.

Het leek me interessant om hem eens te portretteren en zijn belangrijkste ideeën op een rijtje te zetten. Bijvoorbeeld waarom FIRE bijvoorbeeld niet om rijkdom draait, maar om vrijheid.

Als je Adeney nog niet kent, is dit hopelijk een goede introductie. Heb je hem wel al gelezen? Dan hoop ik dat onderstaand overzicht van zijn ideëen alsnog enthousiasmerend werkt voor je eigen FIRE-reis.

Mr. Money Mustache: zuinig en geobsedeerd door optimalisatie

Het is mei 1997. Tony Blair begint aan zijn eerste ambstermijn als premier van Groot-Brittannië, Garry Kasparov verliest een schaakpartij van supercomputer Deep Blue, Katrina and the Waves winnen het songfestival met “Walking on Sunshine’, Nederland voltooit de Deltawerken en de Canadese student Peter Adeney haalt zijn informaticadiploma.

Peter – je mag Pete zeggen – heeft zoveel zin om te werken, dat hij zijn diplomauitreiking overslaat en bijna 500 kilometer verderop begint aan zijn eerste baan in de technologiesector. Het is het begin van de internethausse en hij verdient meteen een modaal inkomen. Twee jaar later, de internetzeepbel staat bijna op knappen, emigreert Pete op vierentwintig-jarige leeftijd naar de Verenigde Staten. In Boulder, Colorado verdient hij bijna 90 procent meer dan zijn startsalaris in Canada. Voor het schrijven van encryptiecode betaalt de Amerikaanse netwerkproducent Cisco hem 77.000 dollar per jaar.

Een jongen die zijn biljetten strijkt

Pete leeft zuinig. Altijd al gedaan ook. Zo heeft hij dat geleerd van zijn vader David. Een marketingman met principes, die altijd weigerde reclames te maken voor alcohol en tabak. Volgens Pete’s oudste zus was hun vader ‘superzuinig’ en keurde hij overdaad af. Je kunt je daar als zoon tegen verzetten, maar dat is bepaald niet de route die kleine Pete koos. Zijn zus vertelde aan The New Yorker: “Al als kind was Pete meedogenloos gedreven om kostenbesparingen te optimaliseren. Hij was klaar om de strijd aan te gaan en een geweldige duellist.”

Als Pete thuis het gras maaide, kreeg hij daar briefje van vijf voor. Ik ontving als kind ook wel eens geld voor een klusje in huis. Ik wist niet hoe snel ik die valuta vervolgens moest omzetten in Lego, voetbalplaatjes of snoepkikkers. Maar als Pete aan de andere kant van de oceaan zijn gage in ontvangst had genomen, waste hij het biljet af met water en zeep, maakte het met een strijkijzer mooi glad en stopte het in een fotoalbum.

Die zuinige houding neemt Pete mee in zijn volwassen leven. Tegen de tijd dat de internetzeepbel knapt, heeft hij 67.000 dollar gespaard. Geen slecht uitgangspunt voor een 25-jarige die zijn eerste economische crisis meemaakt.

Helemaal als het werk zich gewoon blijft aandienen. Pete werkt op 2.000 kilometer afstand van het hyperige Silicon Valley en programmeert stug door. Sterker nog, zijn Canadese vriendin Simi vindt ook een technologiebaan in Boulder en trekt bij Pete in. Ze fantaseren over de toekomst, hebben een kinderwens en willen als ze ouders zijn zoveel mogelijk tijd hebben voor de opvoeding van hun kind. Zouden ze als het zover is minder kunnen werken?

Verliefd, en samen beleggen

Gedreven door die wens openen ze allebei een beleggingsrekening. Ze kiezen geen specifieke aandelen uit, maar kopen indexfondsen die de hele markt volgen. Passief beleggen, heet dat. Als bedrijven waar ze aandelen in hebben dividend uitkeren, herinvesteren ze dat in de aankoop van nieuwe aandelen. Zo ontvangen ze het jaar daarop ook weer dividend op de herinvesteerde winst en maken ze gebruik van wat Albert Einstein naar verluidt het ‘achtste wereldwonder’ noemde: het rente-op-rente-effect. Hun vermogen groeit daardoor als een sneeuwbal die van een helling afrolt. Als ze dit investeren maar lang genoeg volhouden, redeneren Pete en Simi, is hun vermogen groot genoeg om om van te leven.

Pete heeft daar een handig rekensommetje voor: hij vermenigvuldigt hun jaaruitgaven met vijfentwintig. Als ze dat bedrag bij elkaar hebt gespaard, kunnen ze van hun vermogen leven. Want ze hebben jaarlijks één vijfentwintigste van hun spaargeld nodig – 4 procent – om te kunnen overleven. Dat nemen ze dan elk jaar op, terwijl ze thuis bij hun kind zijn. Is het spaargeld dan na vijfentwintig jaar op? Nee, want het resterende bedrag blijft zichzelf aanvullen met nieuwe dividenduitkeringen.

Het Canadese stel verwacht als hun kind geboren is ongeveer 30.000 dollar per jaar uit te geven. Dat is verhoudingsgewijs heel weinig: hun uitgaven zijn slechts een vierde van wat ze op dat moment bruto verdienen. Maar alsnog moeten ze 750.000 dollar sparen om niet meer te hoeven werken. Best een opgave, zélfs als je samen ongeveer 120.000 dollar per jaar verdient. Ze besluiten minder te reizen, mijden restaurants en nodigen vrienden thuis uit en vrijwel elke verbouwing aan hun huis doet Pete zelf. Ze beperken het gebruik van hun oude tweedehands auto zoveel mogelijk en pakken liever de fiets. Hun vaste lasten zijn laag: een televisieabonnement hebben ze niet en sporten doen ze in de buitenlucht. Boodschappen kopen ze in de aanbieding of met bulkkorting. Boeken halen ze uit de bibliotheek en als er een nieuw meubel nodig is, kopen ze die via de Amerikaanse Marktplaats. En hoewel ze maar promotie blijven maken op hun werk, gaan ze niet luxer leven. Op het hoogtepunt sparen ze tweederde van hun netto-inkomen.

De beurs is ondertussen opgekrabbeld en groeit gestaag. Hun gespaarde vermogen blijft groeien zich zonder dat ze iets hoeven te doen en ondertussen blijven ze de beleggingsportefeuille maar aanvullen. In 2002 bedraagt hun vermogen een kwart miljoen dollar, in 2003 is het 365.000 dollar, in 2004 staat de teller op net geen half miljoen en als ze in 2005 getrouwd zijn, hebben ze 600.000 dollar gespaard. Ze kopen een kleiner huis in een goedkopere gemeente en verhuren hun eerste woning. Als in 2006 hun zoon Simon ter wereld komt, kunnen Pete en Simi met pensioen.

Op dertigjarige leeftijd met pensioen

Pete is dan dertig jaar oud. In minder dan tien jaar heeft hij met Simi een pensioen bij elkaar gespaard. Natuurlijk, het zat ze mee: ze verdienden bijna drie keer modaal. Maar dat geldt ook voor talloze andere gezinnen in de westerse wereld. Die gaan over het algemeen niet met pensioen rond de geboorte van het eerste kind, maar rond de tijd dat het eerste kleinkind ter wereld komt. Terwijl ze hetzelfde verdienen.

Pete weet de oorzaak wel. De levensstijl van de westerse middenklasse typeert hij als een ‘ontploffende vulkaan van verspilling’. Als hij een SUV voorbij ziet rijden, moet hij vloeken om de combinatie van inëfficientie en financiële ongeletterdheid: een terreinwagen slurpt bezine terwijl de eigenaar vrijwel altijd over glad asfalt rijdt en het merendeel van deze luxe auto’s zijn gefinancieerd met een peperdure lening. Als hij een maaltijdbezorger voorbij ziet komen, rekent Pete uit hoeveel geld het koken van een eenvoudige maaltijd gescheeld had. Vijftien dollar! Daar blijft het niet bij, Pete berekent vervolgens ook hoeveel het de besteller zou schelen als hij deze wekelijkse gewoonte zou opgeven. 780 dollar na een jaar! Of nog confronterender, wat als die besteller de wekelijkse vijftien dollar niet aan maaltijdbezorging zou moet besteden maar in plaats daarvan investeerde? Als hij dat tien jaar lang doet, de winst herinvesteert en gemiddeld een rendement van 7 procent per jaar pakt, heeft hij aan het einde van de rit een totale groei van vijfenveertig procent en een bedrag van 11.280 dollar! Gek wordt Pete ervan, dat mensen dat niet inzien.

Die ‘duellist’ waar zijn zus het over had, zit nog steeds in hem. Hij mag dan wel met pensioen zijn, zijn vingers jeuken om op te schrijven hoe hij dat voor elkaar gekregen heeft. Al die verspilling om hem heen, Pete wil er de strijd mee aanbinden.

De geboorte van Mr. Money Mustache

Na de kraamtijd van zijn zoon Simon opent Pete zijn tekstverwerker en begint met tikken. Al zijn bespiegelingen over geld, besparen en investeren schrijft hij op. Zijn vader leest mee en moedigt hem aan. Vier jaar later – op 6 april 2011 – publiceert Pete zijn eerste artikel. ‘Dit is een blog over geld’, schrijft hij, ‘en over de vrijheid die het je kan geven. Vrijheid van zorgen, en van de meeste vormen van bullshit. En de beste manier om zulke vrijheid te illustreren is om je door een eigenzinnig maar wijs rolmodel door het dagelijks leven te laten leiden. En dat rolmodel ben IK, Mr. Money Mustache’. Nergens op de blog vind je Pete’s echte naam. Zijn besnorde alter ego is geboren.

De compromisloze en machoschrijfstijl van ‘meneer Geldsnor’ slaat aan. Met veel bravoure laat hij lezers inzien dat we in de westerse wereld decennia eerder met pensioen kunnen dan we onszelf voorhouden. Na vijf jaar heeft hij een lezerschare van bijna een miljoen volgers opgebouwd. ‘Mustachians’ noemen ze zichzelf. In de herfst van 2016 sluit ik me bij hen aan. Het contrast tussen blogger en lezer is groot. Waar Mr. Money Mustache bij de geboorte van zijn zoon op dertigjarige leeftijd met pensioen kan, sta ik als dertigjarige vader nog steeds rood.

Het grote verhaal van Money Mustache – en zijn facepunches

Ik had Mr. Money Mustache niet nodig om tot het inzicht te komen hoe gênant dat is. Een paar maanden voordat ik zijn blog ontdekte, had ik al enkele boeken over persoonlijke financiën gelezen om te leren wat ik aan mijn zorgelijke situatie kon doen. Die boeken bevatten oerdegelijke adviezen, maar misten een groter verhaal zoals Mr. Money Mustache schetst. In die financiële boeken gaat het vaak over optimalisaties – hoe je kunt besparen op verzekeringen en hypotheken. Nuttig, zeker, alleen ze bieden je geen nieuwe denkrichting over geld. Mr. Money Mustache daarentegen laat zien dat we financieel alleen een verschil kunnen maken als we ál onze uitgaven heroverwegen. Alles wat we in westerse samenlevingen normaal vinden, brengt hij terug tot het eerste principe: waarom willen we steeds groter wonen? Waarom sluiten we leningen af om spullen te kopen die we niet kunnen betalen? Door dit nieuwe denkraam realiseer ik me welke denkfouten ik maak over geld. Met elke vlammende blogpost – uitsluiten geschreven in gebiedende wijs – kantelt mijn beeld over geld een beetje meer. Meneer Geldsnor deelt ‘facepunches’ uit, zegt hij zelf, en bij mij komen die aan. In een paar weken tijd lees ik álle 479 artikelen die hij tot dan toe geschreven heeft.

Als ik zijn blog uitheb, bezoek ik een paar andere personal finance-blogs. Misschien zijn er wel meer van dit soort geweldige auteurs. Al snel valt me een verschil op. De meeste bloggers hameren op het belang van meer verdienen. Ze leggen uit hoe je je productiviteit kunt verhogen of vertellen hoe je een vastgoedimperium opbouwt. Alleen met een paar miljoen op de bank ben je echt financieel onafhankelijk.

Focus vooral op minder uitgeven

Mr. Money Mustache daarentegen pleit vooral voor minder uitgeven. Als je modaal verdient, heb je in vrijwel alle gevallen genoeg. Die 30.000 dollar per jaar die hij nodig heeft als hij in 2006 met pensioen gaat, is 17.000 minder dan het mediaan inkomen van een Amerikaans huishouden. Met andere woorden: hij kon mede zo snel met pensioen omdat hij weinig nodig heeft. Het mes snijdt bij minder uitgeven aan twee kanten: hoe minder je jaarlijks nodig hebt, hoe eerder je met pensioen kan. En hoe minder je uitgeeft, des te eerder je vijfentwintig keer je jaaruitgaven bij elkaar gespaard hebt.

Zelfs als je niet zo extreem te werk gaat als Pete en Simi, die in de aanloop naar hun pensioen tweederde van hun netto-inkomen spaarden, kun je volgens hun logica veel eerder stoppen met werken. Het Canadese echtpaar deelt enkele bezuinigingen waar ik me niet zo snel aan zou wagen. Ze hebben geen droger, gebruikten wasbare luiers, eten soms dagen achter elkaar hetzelfde gerecht dat ze kostentechnisch heel slim (en dus in grote hoeveelheid) hebben bereid, gaan vrijwel nooit uit eten en logeren liever gratis bij bekenden dan dat ze een betaalde vakantie boeken. Ik zal nooit zo zuinig worden als zij. Toch is mijn financiële situatie er dankzij hen met reuzensprongen op vooruit gegaan. Dat komt omdat ze me hebben laten kennismaken met slimmere manieren om over geld na te denken.

Bijvoorbeeld dus dat je financieel pas echt een verschil kan maken als je zo min mogelijk uitgeeft. Of neem dat rente-op-rente-effect waar Albert Einstein naar verluidt zo enthousiast over was. De Engelse term ervoor is ‘compounding interest’. Het ligt aan de basis van vrijwel iedereen vermogen, maar ik kende het principe niet. Ik dacht dat mensen rijk werden door grote financiële klappers. Een ondernemer die haar bedrijf verkoopt. Een geluksvogel die de loterij wint. Een sporter die een groot sponsorcontract afsluit. Dat idee. En dat gebeurt ook, zeker. Maar de meeste vermogens kennen hun oorsprong in het rente-op-rente-effect.

De magie van het rente-op-rente-effect

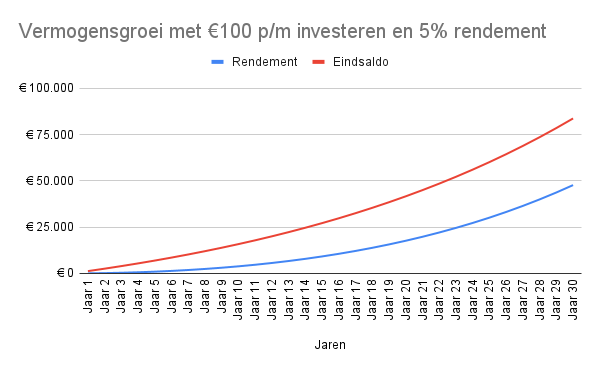

Laten we bijvoorbeeld zeggen dat je besloten hebt aan je pensioen te werken. Elke maand wil je honderd euro investeren in iets dat gemiddeld een rendement van vijf procent per jaar oplevert. Dat komt uit op een inleg van 1.200 euro per jaar.

Als je niet bekend bent met het rente-op-rente-effect, zoals ik vroeger, denk je dat je alleen over je inleg van dat jaar het rendement van vijf procent verdient. Dat is 60 euro per jaar. Niet echt om over naar huis te schrijven. Als je dat dertig jaar doet, heb je maar 1.800 euro aan rendement verdiend en is het totale spaarbedrag 37.800 euro. Zo beredeneerde ik vroeger, zonder er al te lang over na te denken.

In werkelijkheid heb je na dertig jaar een rendement van, houd je vast, 47.713 euro verdiend. Dat is 2.250 procent (!) meer dan die 1.800 euro. Waar komt dit gigantische verschil vandaan?

Ik maakte vroeger een dubbele denkfout. Ten eerste ontvang je ook rente over je inleg van eerdere jaren. In jaar twee ontvang je daarom niet alleen rente over je inleg van dat jaar, maar ook over het gespaarde geld uit het eerste jaar. Je ontvangt dan 5 procent rente over 2.400 euro in plaats van 1.200 euro. Maar daar komt nog iets bovenop! Namelijk de rente die je in het eerste jaar hebt gerealiseerd. Dus bovenop die 2.400 euro inleg komt ook nog de 60 euro rente uit jaar één. Dat betekent dat je in het tweede jaar rente ontvangt over in totaal 2.460 euro (1.200 spaargeld uit jaar één + 60 euro rendement uit jaar één + 1.200 spaargeld uit jaar twee).

Het bedrag waar je rente over ontvangt, groeit elk jaar dus steeds een beetje harder. Als een sneeuwbal die van een besneeuwde heuvel afrolt. Na verloop van tijd maakt dit een enorm verschil:

Na drie decennia heb je een vermogen van 83.713 euro bij elkaar gespaard, wat voor meer dan de helft (47.713 euro) uit rendement bestaat. Gewoon door elke maand 100 euro opzij te zetten. Inflatie en belasting dempen het effect een beetje, maar het essentiële inzicht is dat vermogen door het rente-op-rente-effect veel harder groeit dan we ons voor mogelijk houden.

Misschien denk je: waar haalt Pete die vijf procent rendement vandaan? Een spaarrekening levert immers weinig tot niets meer op sinds de crisis van 2008. In zijn rekensommen gaat Pete er vanuit dat je in aandelen investeert. Niet van specifieke bedrijven. Hij beveelt zijn lezers aan om indexfondsen aan te schaffen. Een indexfonds is een beleggingsfonds dat een bepaalde markt één-op-één probeert te volgen. Bijvoorbeeld de beurs van New York of die van Amsterdam. De redenatie daarachter is dat het ontzettend moeilijk is voor mensen om de beurs te verslaan door zelf aandelen te kiezen. In acht op de tien gevallen behaal je meer rendement als je gewoon de markt volgt.

Maar zijn aandelen niet heel risicovol? Dat zijn ze zeker. Je kan in een dag de helft van je vermogen zien verdampen, of erger. Maar het risico neemt wel af naarmate je beleggingshorizon toeneemt, zegt Pete. Dat wil zeggen: hoe langer je bereid bent de aandelen vast te houden, hoe minder groot het risico in theorie is. Dat komt omdat markten tot nu toe na een crisis altijd weer opgekrabbeld zijn. Historisch gezien ben je met een beleggingshorizon van bijvoorbeeld dertig jaar gegarandeerd geweest van een rendement. Zelfs als je crash van de jaren dertig uit de twintigste eeuw of de financiële crisis in 2008 meeneemt.

Doe voor de grap dit rekensommetje eens met een spaarbedrag dat 66 procent van je netto-inkomen is en je begrijpt waarom Pete en Simi zo snel met pensioen konden gaan. Door het rente-op-rente-effect ‘werkt je geld harder dan jij dat kan’, schrijft Mr. Money Mustache.

Het rente-op-rente-effect zorgt ook voor schulden

Het rente-op-rente-effect werkt helaas ook de andere kant op. Als je een schuld hebt waar je rente over betaalt en je moet extra bijlenen om de rente te kunnen voldoen, dan betaal je ook rente over die extra lening en groeit je schuld exponentieel. Daarom kunnen creditcardschulden zo uit de hand lopen.

Als je het rente-op-effect doorgrondt, maakt je dat financieel weerbaarder en zul je minder snel een lening aangaan voor iets wat geen primaire levensbehoefte is. Dat klinkt logisch, maar we vinden het in Nederland volstrekt normaal om een dure aankopen te financieren met een lening.

Denk al aan die gloednieuwe auto’s die je ziet rondrijden. De meeste eigenaren kunnen de aankoopsom niet in één keer voldoen en betalen ter compensatie een forse rente. Of neem een mooie tv, dure merkkleding of extra speelgoed voor de kinderen?

Wie bijvoorbeeld via Wehkamp iets wil aanschaffen maar het aankoopbedrag niet op de rekening heeft staan, kan ‘gespreid betalen’. Je gaat een lening aan waar je vervolgens het wettelijk maximum aan rente over betaalt: in 2020 was dat 14 procent. Daar valt bijna niet tegen op te aflossen. Daarom kun je bij Wehkamp ‘bijpinnen’ – met als gevolg dat je met schuld je rente gaat betalen, het rente-op-effect intreedt en je schuld exponentieel groeit.

Het is dan ook niet zo vreemd dat 26 procent van de mensen die iets op afbetaling kopen een betalingsachterstand heeft. Lees bij de Volkskrant een schokkende reportage hierover.

Wat te doen als je met schulden kampt

Wat als je al zo’n schuld hebt? Als je honderden of duizenden euro’s betaalt over een flitslening, autolening of creditcardschuld? Volgens Mr. Money Mustache is dat niet iets waar je ‘aan werkt’, terwijl je ondertussen nog naar café’s of vakantieoorden gaat en kleding koopt die je niet echt nodig hebt. Dat is volgens hem een ‘ENORME, BRANDENDE NOODSITUATIE’. Zolang je de schuld niet hebt afgelost, ‘neem je geen hond, ga je niet borrelen of uit eten met vrienden’. Daar heb je later nog alle tijd voor, aldus Pete, en dan voelt het een stuk beter als je niet doet tegen de achtergrond van een schuld die je zoveel kost. Tot die tijd gaat elke euro die niet gaat naar boodschappen en zorg naar het aflossen van je schuld. Zodra je dat doet, begint het rente-op-rente-effect in je voordeel te werken. Met elke aflossing verminder je niet alleen de schuld, je bespaart tevens op toekomstige rente die je niet meer hoeft te betalen.

Een andere veelgemaakte financiële fout die Mr. Money Mustache tot de grond toe afbrandt, kwam me helaas ook bekend voor. Namelijk hoe om te gaan met een financiële meevaller. Vrijwel iedereen overkomt het wel eens. Een mooie bonus, erfenis van een oudtante, grote schenking van een familielid, onverwachte belastingteruggave of een geldprijs. Ik heb zo’n meevaller al een paar keer meegemaakt. De onverwachte storting op mijn rekening zag ik als ‘extra’ geld. Iets wat ik zorgeloos kon uitgeven aan een copieus diner, verre vakantie of chique pak. Ja, ook toen ik nog een studieschuld had. Weer fout. Vriend Geldsnor: ‘Een financiële meevaller is een gigantische kortingsbon op je vrijheid’. Gebruik de meevaller voor een aflossing op een schuld met hoge rente of je hypotheek of als investering. Want ‘waarom zou je jezelf een luxere levensstijl aanmeten als je nog geen financiële vrijheid hebt?’. Daar kan ik geen speld tussen krijgen.

De inflatie die je voor jezelf organiseert

En dan brengt me op het volgende inzicht dat Pete met zijn lezers deelt: ‘lifestyle inflation’, ofwel ‘levensstijl-inflatie’. Ik had zo ongeveer van mijn twintigste tot en met mijn dertigste altijd aan het einde van de maand te weinig geld over. Als twintigjarige student stond ik drie avonden achter de bar van een buurtcafé en leende ik soms een maandje maximaal bij. Mijn inkomen was hoogstens iets van 1.000 euro per maand. Op mijn dertigste verdiende ik bijna twee keer modaal. Dat is een groot verschil in inkomen. Waarom stond ik tien jaar later dan nog steeds aan het einde van de maand met lege handen? Het antwoord: mijn levensstijl groeide mee met mijn inkomen. Ik ging twee keer groter wonen, at in een restaurant in plaats van een eetcafé, keek niet meer naar de prijzen op de menukaart, ruilde op vakantie het hostel in voor een ruim appartement en kocht elke week wel een concertkaartje.

Natuurlijk is het logisch dat ik als werkende vader comfortabeler leefde dan als een alleenstaande student. Maar de gulden middenweg had ik duidelijk gemist. Als ik me niet een maand lang had ondergedompeld in het schrijven van Mr. Money Mustache was ik hoogstwaarschijnlijk op dezelfde voet doorgegaan. Ik ken stellen die samen de Balkenende-norm weten te verdienen, maar slechts één of twee loonstrookjes verwijderd zijn van een betalingsachterstand, simpelweg omdat ze hun levensstijl blijven upgraden in hetzelfde tempo als hun inkomensstijging. Zo groot mogelijk wonen, zo luxe mogelijk rijden en zo chique mogelijk kleden. Het is Mr. Money Mustache een doorn in het oog, want het meest verstrekkende gevolg van levensstijl-inflatie is dat je altijd zoveel moet zullen verdienen als je nu doet. Ook als het tegenzit. Of als je de goedbetaalde sector waar je in werkt zat wordt. Of als je minder wilt werken om meer tijd met je dierbaren door te brengen.

Met pensioen, ook al wil je niet stoppen met werken

Misschien is dit een goed moment om te beschrijven wat Pete bedoelt met ‘pensioen’. Hij bedoelt niet dat we de rest van ons leven kunnen luieren, maar dat we ons bevrijden van de druk om geld te verdienen zodat we onze tijd zo betekenisvol mogelijk kunnen besteden. Hij gelooft dat mensen meer waarde toevoegen aan de maatschappij als ze niet meer afhankelijk zijn van hun salaris. Een dokter kan haar diensten gratis verlenen aan mensen die zich medische zorg niet kunnen veroorloven, een advocaat kan meer pro bono-zaken op zich nemen waar ze mensen mee kan helpen. Een marketeer kan haar talent aanwenden voor het promoten van goede doelen. We hebben meer tijd voor vrijwilligerswerk, mantelzorg, enzovoort. Levensstijl-inflatie is een flinke sta-in-de-weg voor dat doel. We stellen daarmee ‘comfort’ en ‘luxe’ boven ‘betekenisvol’.

Wie niet meer hoeft te werken om zijn dure levensstijl te bekostigen, kan zich richten op dat wat echt waardevol is. Pete brengt dit zelf ook in de praktijk. Hij schreef die honderden informatieve blogposts tijdens zijn pensioen en doneert de honderdduizenden dollars die zijn blog oplevert aan goede doelen. Wie de gemeenteraadsverslagen van zijn woonplaats erop naslaat, leest hoe hij pleit voor meer fietspaden en minder parkeerplaatsen. Ook bestiert hij een gemeenschapscentrum in de verlaten ‘main street’ van zijn stad.

Geen goeroeleven voor Mr. Money Mustache

Met het goeroeleven is Pete wel een beetje klaar. Met de roem komen allerlei aanbiedingen, zoals een eigen televisieserie of het geven van lezingen over de hele wereld. ‘Hoe prestigieus ze ook klinken,’ schrijft Pete, ‘ze komen er uiteindelijk allemaal op neer dat ik meer tijd moet doorbrengen in vliegtuigen of achter mijn computer, en minder met mijn zoon.’

Publiceerde hij in 2011 nog dertig blogposts per maand, inmiddels hebben zijn lezers geluk als hij er eentje publiceert (zoals laatst, over de bear market, zijn eerste artikel in vier maanden tijd). Op het bijbehorende forum van Mr. Money Mustache zijn duizenden Mustachians actief. Het is nu dus aan zijn volgelingen om zijn ideeën te verspreiden. Om aan mensen te vertellen dat als je minder uitgeeft aan spullen waar je toch niet gelukkig van wordt, je meer tijd overhoudt voor je dierbaren. Om ze te laten zien hoe je geld kunt besparen en uit de financiële rat race kan stappen, en hoe de hele maatschappij daarvan profiteert. Ze noemen zich ‘Mad Fientist’ of ‘Frugalwoods’ en dichterbij huis: ‘Geldnerd’ en ‘Mr. Financieel Onafhankelijk’. Uitgeverijen geven de eerste boeken over FIRE uit. Een bekende BBC-regisseur maakte in 2019 de eerste documentaire over de stroming: ‘Playing with Fire’ en in Nederland is er geen krant of tijdschrift meer die geen trendartikel over de beweging heeft geschreven.

Vaak overheerst dan de scepsis en gaat het alleen over de inkomenskant van Pete’s verhaal. ‘Met zo’n salaris kan ik het ook’. Waar critici aan voorbijgaan is dat ze zelf verhoudingsgewijs meer uitgeven dan de gepensioneerde Pete die inmiddels aan 20.000 dollar per jaar genoeg heeft (in de VS liggen de gemiddelde kosten voor een gezin hoger, omdat het geen verzorgingsstaat is zoals Nederland). En juist daar ligt de essentie van FIRE, dat je met minder luxe genoegen neemt, omdat je ziet dat het toch geen voldoening brengt.

Intentioneel leven

Dat is misschien nog wel de grootste verdienste van Mr. Money Mustache. Hij zette me op het spoor dat het bij financiële vrijheid niet om geld draait, maar om iets veel belangrijkers. Neem zijn credo ‘muscle over motor’: als het kan, kies dan altijd voor lichamelijke kracht boven aangedreven kracht. Pak de fiets, in plaats van de auto. Maai het gras met een maaier zonder motor. Het bespaart geld én het is goed voor je gezondheid. Bovendien heb je na afloop van de gedane arbeid een voldaan gevoel, wat je gelukkig maakt.

Toen ik daar verder over nadacht, realiseerde ik me dat hetgeen me aan FIRE aanspreekt niet de financiële beloning is, maar de hulp die het je biedt bij intentioneel leven.

Wil je aan de slag met FIRE?

Lees dan deze startgids die ik schreef: Mijn pad naar financiële onafhankelijkheid (in een 9-stappenplan)